在大型设备、飞机制造、军工国防这样的行业,效率低成本高是企业的普遍挑战,差异化战略是企业的普遍选择。同样,在以重资产著称的芯片制造业,只有技术的差异化,才可能系统地把重资产的成本转移给客户。

在美国有这么一句话:没有人因为买了IBM的东西而被开掉----IBM的东西贵是贵,甚至可以说是最贵,但性能好,如果IBM的东西都解决不了问题,那只能说是问题太难,怪不得谁了。这句话也代表了美国企业的最大愿望:追求差异化优势,让客户愿意不计成本地采用,也把成本压力转移给客户端。这些企业当然也追求性价比,但他们聚焦的是做大分子,在提高性能上做文章;而不是一味地做小分母,在跟供应商的谈判降价上一路走到天黑。

这种差异化的优势,要么来自产品技术,比如高科技行业;要么来自品牌效应,比如奢侈品----奢侈品牌能够有专卖店,而大众产品只能放在超市里卖,就是因为前者可以把专卖店的高成本转嫁给消费者。在大型设备、飞机制造、军工国防这样的行业,效率低成本高是企业的普遍挑战,差异化战略是企业的普遍选择。同样,在以重资产著称的芯片制造业,只有技术的差异化,才可能系统地把重资产的成本转移给客户,台积电就是例子。

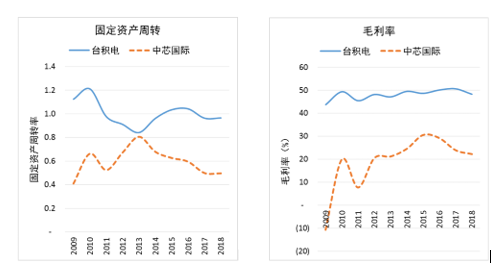

台积电和中芯国际都是芯片代工企业,是重资产的典型:两家企业都有一系列的芯片制造设施(业内叫晶圆厂),每个晶圆厂的投资动辄在三四十亿美元,最新技术的更甚,比如台积电的15厂投资高达93亿美元[1]。固定资产投资大,固定资产周转慢,是半导体芯片制造的特点。就这两个企业来说,台积电大概是每年周转一次,中芯国际是大致两年一次,如图1左边。在技术上,台积电有明显的优势,在毛利上得到直接体现:10年来,台积电的毛利接近50%,是中芯国际的两倍多,如图1右边。

图1:台积电与中芯国际的毛利比较

数据来源:YCharts.com

毛利是营收减去销货成本,而销货成本等于直接物料和直接人工,不包括固定资产的折旧----后者是靠毛利来覆盖。台积电的毛利高,在50%左右,能够很好地覆盖固定资产的折旧,还剩下很好的净利润:从2010到2019年的10年里,台积电每年的净利润都在30%以上,全球范围内,不管是哪个行业,罕有能够与之匹敌的企业。

台积电的高利润,很大程度上得益于工艺技术上的差异化优势。也就是说,台积电能够有效通过技术优势,把固定资产的高成本转移给客户,让客户买单。但因为他们的工艺先进,生产的芯片性能更好,客户也更愿意跟他们合作,比如海思(华为的子公司)、苹果、高通等都是台积电的主要客户,争夺2019年的7纳米产能,当时最新的也是最昂贵的工艺[2]。

相比之下,中芯国际就逊色多了,在过去10年间,平均毛利不及台积电的一半,净利润在大部分年份都是个位数。一方面,这跟中芯国际的规模较小,运营效率较低有关;另一方面,也是更重要的原因是工艺水平:中芯国际的工艺水平落后,面临的竞争激烈,导致毛利更低。比如2019年的时候,中芯国际刚开始14纳米的工艺,落后台积电大致17个季度[3]。放到历史长河里,四五年的差距可能没有什么,但在高科技上,却如一个孩子上中学,另一个孩子上小学那样明显。

技术上的差异化,很大程度上取决于在研发上的投资。比如就2017年来说,台积电的研发开支就高达26亿多美元[4],而中芯国际的总营收也不过31亿美元。半导体芯片制造之所以挑战,除了晶圆厂需要巨资投入外,工艺研发也是个烧钱的行当,比如3纳米的工艺开发需要40到50亿美元[5]。企业必须在设备(固定资产)和生产工艺上都领先,竞争力才能上去,客户才会为你的重资产买单。否则,固定资产的成本会要了你的命。

对半导体制造来说,设备制造商在做前端的研究,汇聚到设备的性能上;芯片制造商在做后端的研究,汇聚到生产工艺上;两者整合到一起,才造就芯片制造的差异化优势。这关系就相当于赛车和赛车手:赛车本身的性能要好,车手的驾驶技术也要好,两者相结合,才可能在大赛上胜出。

可以说,差异化优势是整个链条上强强联合的产物,离开一流供应商,企业很难获取差异化的优势。这就是为什么芯片厂家那么关注ASML的最新光刻机,也需要泛林研发、应用材料等企业的顶尖蚀刻设备了。通用电气的引擎对商用大飞机C919至关重要,也是同样的原因。这些供应商是典型的有能力、有脾气,如何有效管控,确保核心技术和物料的供应,是采购与供应链管理的核心挑战。

但是,所有的技术优势都是暂时的。任何产品都有生命周期,从技术驱动的新兴阶段,到效率驱动的成熟阶段,最终都躲不过大众化这一劫。产品大众化后,技术成熟了,竞争更加激烈,客户对价格也更敏感,企业在追求产品的差异化优势的同时,必须兼顾供应链运营,把成本控制住,否则就很快会成为历史。

对于这点,我们看看飞机制造业的历史就知道了。

在美国,航空业是国民经济的重中之重,每年1.3万亿美元的营收,占美国GDP的5%,是美国的第一出口行业[6]。而航空业的重中之重呢,则是飞机制造业,从波音多年来是美国的第一大出口商,也可见一斑[7]。

飞机制造业历来是个资产重、垂直整合度高的行业。这是因为小批量行业,产品设计与工艺设计的复杂度高,相互关联紧密,客观上需要产品与工艺在同一个企业;固定资产的专用性强,围绕专用资产的博弈多,供应商的选择与管理困难;长期以来技术驱动下的高毛利,也掩盖了垂直整合带来的重资产问题。

但是,行业内外的巨变,特别是冷战的结束,让技术驱动的飞机制造行业挑战重重。

冷战时期,飞机制造的目标是更高、更快、更远。军事上,这关乎生死,自不待言;商业上,这关乎民族自豪感----美国、欧洲和前苏联都投入巨资开发超音速飞机,虽然最后都是以失败告终。在军事和政治导向下,只要飞机好,不愁卖不掉,重资产、高成本等问题被完美地转嫁给客户。就这样,工程师文化盛行,技术因素在各种决策中占据主导地位,直接表现就是性能第一,成本控制上不了议事日程。

冷战结束后,军工订单大幅减少,商用订单的比例更大了,飞机制造业就得按照商业的方式运作,飞机制造的目标也变为更好、更快、更便宜,从追求性能转向追求效率,重资产、低效率等问题就浮出水面。这是商业导向的必然结果。整个行业不得不向别的行业看齐,比如从汽车行业取经,把成本做下来,交付和质量做上去。这意味着不但要有好的产品技术,还要有好的供应链运营。

其后每隔几年,航空业就遭受一次影响深远的打击,比如1997年的亚洲金融危机,2001年的"911"恐怖袭击,2003年的"萨斯",2008年的金融危机,2020年的新冠疫情。每次危机下,需求大减,飞机制造行业就深陷低谷。伴随这经济的周期性运作,重资产带来的成本刚性,成了飞机制造行业的老大难。

经济低迷,唯有成本领先才可生存。整个飞机制造行业就不得不在供应链运营上下功夫,采取精益制造、六西格玛等一系列举措,内部挖潜,以提高运作效率,这也是重资产的第二条出路;实在挖潜不了,就开始外包,依赖规模效益更大、单位成本更低的专业供应商,这就是重资产的第三条路。我们在以后还会谈到。

[1] Semiconductor fabrication plant, Wikipedia.org.

[2] Apple, AMD, Huawei and Qualcomm are TSMC's top customers for 7nm chips in 2019, by Cookie Monster, Oct 28, 2018, Hardwarezone.com.sg.

[3] China's biggest chipmaker is still years behind its global rivals, by Arjun Kharpal, Aug 15, 2019, CNBC.com.

[4] Top 10 Semiconductor R&D Spenders Increase Outlays 6% in 2017, IC Insight, www.icinsights.com.

[5] 5nm Vs. 3nm, by Mark Lapedus, Semiconductor Engineering, Jun 24, 2019, semiengineering.com.

[6] The Economic Impact of Civil Aviation on the U.S. Economy, Nov 2016, Federal Aviation Administration, www.faa.gov.

[7] 受2019年的737Max安全事故和2020年的新冠影响,波音不再是美国最大出口商,不过这应该是暂时现象。

评论